처음 주식에 입문하게 된 계기가 배당이었고, 해외 주식을 시작한 것도 마찬가지의 이유였다.

특히 분기배당, 월배당이라는 개념은 예적금과 펀드 정도만 알던 나에게는 신세계였다.

그리고 일정 기간마다 배당을 받으면서 주가 상승도 기대할 수 있는 배당주 투자는 신선한 충격이었다.

이러한 이유로 미국 주식을 가장 처음 매수했던 것은 배당 ETF였다.

그 이후에도 기술주나 성장주보다는 배당주 위주로 담았다.

현재는 미국에 직접 투자하는 계좌는 배당 투자를 진행하고 있지 않지만, 내가 투자를 입문하는데 있어 배당이라는 요소는 매우 크게 작용했던 것이 사실이다.

어쨌거나 미국 투자를 시작할 때 어떤 주식을 담아야할 지 고민했었는데, 이제 막 뜨기 시작했던 유튜브 영상과 몇 가지 인터넷 검색으로 알게 되었던 ETF를 처음으로 담았다.

예전 매매 내역을 정리했던 파일로 확인해보니, 가장 처음 매매했던 주식이 바로 SPYD였다.

1. 개요

상품명 : SPDR Portfolio S&P500 High Dividend ETF

티커 : SPYD

운용사 : State Street Global Advisors

상장일 : 2015년 10월 21일

벤치마크 : S&P 500 High Dividend Index

시가총액 : 약 72억 달러

총 보수 : 0.07%

구성종목 수: 80

(자료 출처 : SPDR 홈페이지, )

2. ETF의 기초 지수

미국에 상장되어 있는 ETF라서 죄다 영어지만 두려울게 없다. 나한테는 뤼튼이 있으니까!!

홈페이지에 나와있는 기초지수의 설명을 뤼튼에게 해석해달라고 했다.

뤼튼의 해석은 다음과 같다.

S&P 500 고배당 지수는 S&P 500 지수 내에서 배당 수익률이 가장 높은 상위 80개 기업의 성과를 측정하기 위해 설계되었습니다. 배당 수익률을 결정하는 방법은 다음과 같습니다: (i) 최근에 지급된 배당금(특별 지급 제외)에 연간 지급 빈도를 곱하여 표시된 배당금을 계산하고; (ii) 그 후, 이 표시된 배당금을 재조정 날짜의 회사 주가로 나눕니다.

일단 지수에 포함되는 기업은 S&P500에 포함된다. 일단 여기에 포함된다는 것 자체로 회사의 안정성은 어느 정도 확보가 된다고 생각할 수 있겠다.

여기서 배당률이 높은 상위 80개의 기업을 뽑는다고 하는데, 이를 결정하는 방법이

(1)최근 지급된 연 전체 배당금을 확인하는데, 특별 배당은 제외한다.

(2)계산된 배당금을 리밸런싱 날짜에 대한 회사 주가로 나눈다.

뭔가 계산이 아주 간단하다. 딱 2개만 보고 뽑는다고?

이 때 리츠도 포함해서 계산을 한다. 그러다보니 나중에 보겠지만 부동산 관련 기업의 비중이 높은 편이다.

그런데 지수를 이렇게 배당률만으로 계산하면 배당률의 함정에 빠지기 쉬운게 아닌가?

3. 구성종목

미국 ETF 홈페이지는 익숙치 않아서 보기 힘들긴 한데 여러 정보를 한 번에 보여주긴 한다.

먼저 상위 10종목에 대해 살펴보자.

음... 매우 낯선 기업들이다. ONEOK은 그래도 배당 ETF에서 종종 봤던 이름이긴 한데 사실 뭐하는데인지는 잘 모른다.

내용을 복붙해서 뤼튼한테 요약해달라고 했다.

뤼튼의 답변을 그냥 복붙하면 보기 어려우니 표로 정리해보자.

| 회사명 | 시가총액 | 사업내용 |

| Kellanoava | 약 $120억 | 간편식과 건강식품을 포함한 식음료 및 스낵 시장에서 활동 |

| Entergy Corp. | 약 $195억 | 텍사스, 루이지애나, 아칸소, 미시시피에서 전기 및 천연가스를 제공하는 전력 회사 |

| Oneok Inc. | 약 $180억 | 천연가스를 운송 및 저장하고, 에너지 관련 서비스와 솔루션을 제공 |

| Williams Companies Inc. | 약 $410억 | 가스 파이프라인과 관련 서비스를 제공하는 에너지 인프라 산업 |

| Kinder Morgan Inc. | 약 $425억 | 천연가스 및 오일 파이프라인을 운영하는 에너지 인프라 산업 |

| Kenvue Inc. | 약 $490억 | 소비자 건강 관리 및 개인 위생 제품 판매 |

| Bristol Myers Squibb Co. | 약 $2200억 | 치료제를 개발 및 제조하는 제약 회사 |

| Xcel Energy Inc. | 약 $460억 | 전기, 재생 에너지 등을 미국 여러 지역에 공급하는 전력 회사 |

| Morgan Stanley | 약 $900억 | 자산 관리 및 투자 은행 서비스를 제공하는 글로벌 금융 서비스 회사 |

| M&T Bank Corp. | 약 $280억 | 기업 및 개인에 대한 금융 서비스를 제공하는 미국 지역 은행 |

역시 시가총액이 무시무시하다. 몇 백억 달러라니... 2200억 달러는 도대체 어느 정도인가...

전반적으로 보면 유틸리티나 에너지 같이 전통적인 배당형 기업이 많음을 알 수 있다.

실제로 섹터 비중을 살펴봐도 배당이 높은 분야의 비중이 높은 것을 알 수 있다.

부동산, 금융, 유틸리티, 필수소비재, 헬스케어 순으로 비중이 높다.

구성 종목을 알려주는 엑셀을 다운받아서 낯익은 기업이 있나 찾아보니, 몇 가지가 보인다.

AT&T, 알트리아, 버라이즌, 듀크에너지, 에브비, 리얼티인컴, 포드 등...

그리고 구성 종목이 총 80개정도이다보니 각 종목의 비중도 1% 언저리를 유지하고 있다.

SPY처럼 특정 종목의 비중이 너무 높지 않은 특징을 갖고 있다고 보면 되겠다.

4. 수익률 및 배당 추이

참고로 미국주식을 하면 여러 사이트에서 다양한 데이터를 제공해줘서 확인하기 매우 수월하다.

아직 10년이 되지 않았지만, 그래도 9년차의 나름 베테랑(?) ETF인 만큼 얼마나 잘 운용되고 있는지 살펴보자.

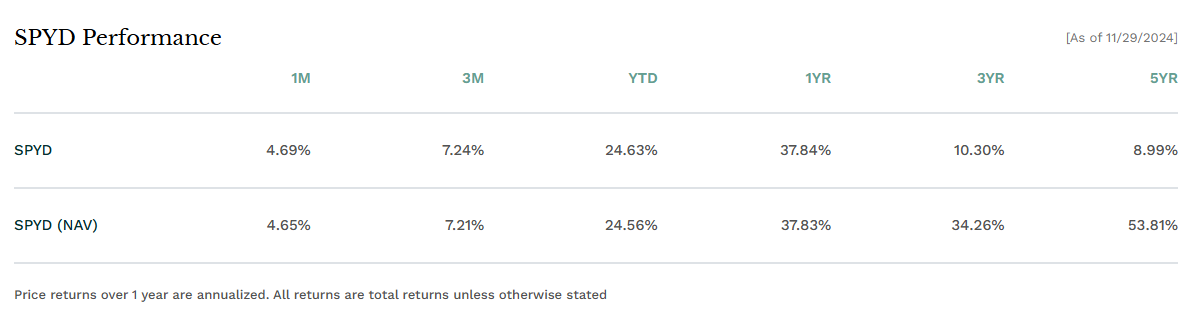

어... 이건 어떻게 해석을 해야하는거지?

약간의 차이가 있긴 하지만 ETF.com에서의 수익률도 비슷한데, 아래 주석의 내용을 보면 가격의 경우 1년 이상은 연환산으로 계산된다고 적혀있다.

그러면 공식 홈페이지에 적혀있는 수치들도 연환산 수익률로 봐야할 듯 싶다.

그래프로 살펴보니 상장 이후 현재까지의 수익률은 68.91%이다.

이렇게 보면 연환산으로 계산한 것이 맞는 것 같다.

그러면 상장 이후 연 수익률이 9%정도라는 뜻인데... 나쁘지 않다.

그나저나 최근 1년 수익률이 40%라니... 역시 미국이 초강세이다.

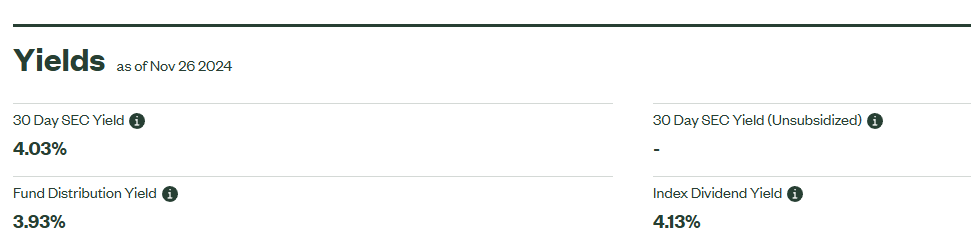

홈페이지에 나와있는 공식(?) 배당률은 현재 4%정도 된다.

과거 배당률 추이를 보면 코로나 때 8%까지 치솟은 것을 볼 수 있다.

물론 배당이 많아져서가 아닌 주가가 엄청나게 빠졌기 때문이다.

이렇게 되는건 아주아주 좋지 않은 상황이라는 것을 배당 투자할 때 반드시 염두해야 한다.

전체적으로 보면 배당률은 4%대임을 확인할 수 있다.

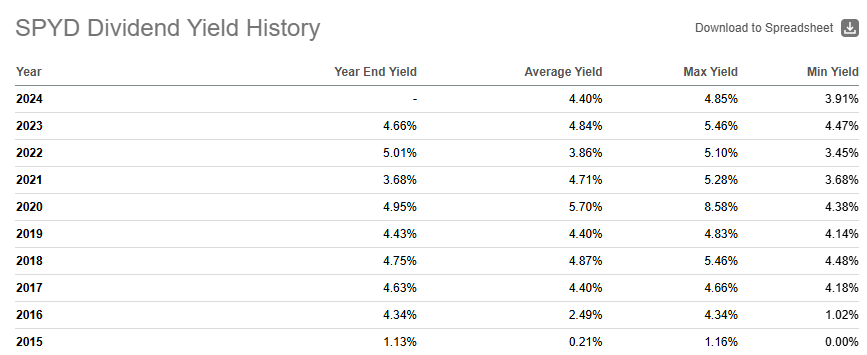

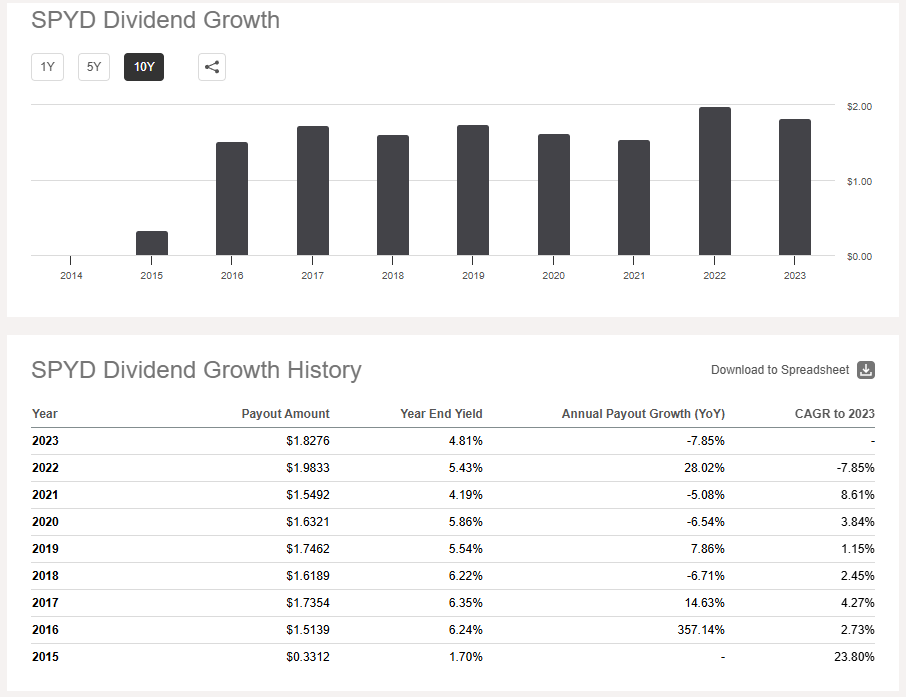

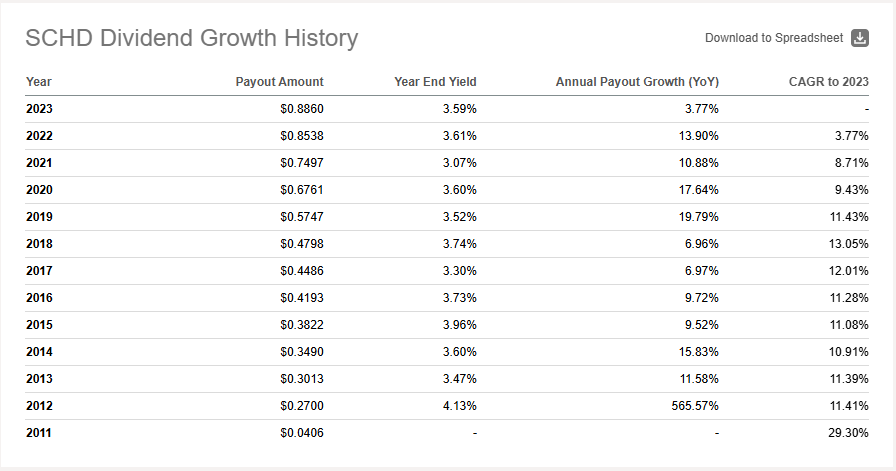

배당 성장률도 확인해보자.

전체 배당금이 들쑥날쑥하니 성장률도 감소 구간이었던 적이 있다.

전반적으로 보면 배당금이 약간 횡보하고 있다고 볼 수 있을 것 같다.

참고로 아래 SCHD의 배당성장률을 살펴보면 감소한 구간이 하나도 없다.

SPYD는 배당률 자체에 초점을 맞추다 보니 배당성장은 약간 놓치고 있다고 볼 수 있다.

5. 총평

앞서 말했듯이 내가 가장 처음 투자했던 미국 주식 종목이 SPYD였다.

처음 투자를 시작할 때는 잘 모르고 거의 배당률만 보고 투자했기에 선택했던 것 같다.

수량도 정말 적었고, 기간도 3개월도 되지 않아 매우 짧게 투자해 결국 손실을 보긴 했다.

이후 배당을 위해 주로 투자했던 ETF는 SPHD였고, SPYD를 다시 투자한 적은 없었다.

하지만 처음으로 배당 투자에 입문하게 된 계기를 제공했던 ETF이기에 나름대로 의미가 있긴 하다.

내가 이 ETF를 살펴본 이유는 사실 따로 있다.

얼마 전에 PLUS에서 출시한 PLUS 미국S&P500성장주를 보니 해당 ETF가 한국형 SPYG임을 알게 되었다.

예전에 내가 투자한 적이 있던 ETF이기에 내심 반가웠다. 그와 동시에 SPYG와 병행으로 가져갈까 고민했던 SPYD가 생각났고, 그래서 한국형 SPYD도 상장됐으면 하는 바람을 갖게 됐다.

현재 배당 포트폴리오는 한국과 미국 배당ETF로 나눠서 투자하고 있긴 한데, 사실은 전부 미국 투자로 채우고 싶긴 하다.

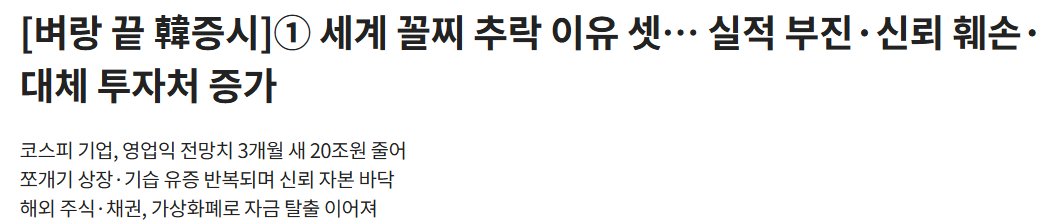

한국인으로써 안타깝긴 하지만 국내 시장에 대한 불신을 누차 말해왔고, 그로 인해 국내주식에 마음이 가지 않는게 사실이다.

이는 단순히 수익률 문제가 아니라, 신뢰의 문제이기 때문이다.

그래서 배당이 매우 발달되어 있는 미국 투자 ETF를 매수하고 싶은데, 현재 우리나라에서 커버드콜을 제외하면 마땅히 투자할만한 것이 없다.

몇 가지 살펴보긴 했지만 장점보다 단점이 더 크게 보이기에 선뜻 투자하기가 어려웠다.

그래서 어쩔 수 없이 국내 고배당 ETF를 선택하긴 했지만, 대체 상품이 나오면 갈아탈 의향이 여전히 있다.

개인적으로 국내에 상장되길 바라는 몇 가지 미국 ETF가 있는데, SPYD가 그 중 하나이다.

좀 더 구체적으로 살펴보니 베스트 ETF는 아니지만, 그래도 보조적으로 투자하기엔 고려해볼만한 상품이라고 본다.

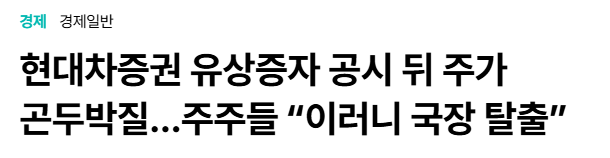

SCHD의 비교적 낮은 배당률을 SPYD가 보완해 주는 역할 정도?

중복으로 투자되는 부분도 적지는 않지만 그래도 한 번 더 분산해서 투자하는 효과도 있을테니 말이다.

그래서 국내에도 출시됐으면 하는 마음으로 글을 적어봤다. 이왕이면 월배당 ETF면 더 좋고.

그런데 이런 것은 출시되도 우리나라 사람들한테는 인기가 없을 것 같다.

안타깝지만 어쩔 수 없지 뭐...

'ETF정리 > 해외' 카테고리의 다른 글

| [ETF정리] iShares Core High Dividend ETF(HDV) (2) | 2024.12.10 |

|---|---|

| [ETF정리] iShares 0-3 Month Treasury Bond ETF(SGOV) (1) | 2024.12.08 |

| [ETF정리] Invesco S&P 500 High Dividend Low Volatility ETF (SPHD) (8) | 2024.12.05 |

| [ETF정리] SPDR Bloomberg 1-3 Month T-Bill ETF(BIL) (1) | 2024.12.02 |