얼마 전에 BIL ETF에 대해 정리했었다.

2024.12.02 - [ETF정리/해외] - [ETF정리] SPDR Bloomberg 1-3 Month T-Bill ETF(BIL)

[ETF정리] SPDR Bloomberg 1-3 Month T-Bill ETF(BIL)

자본이 지배하고 있는 미국에는 정말 다양한 금융상품이 있다.경제 전공이 아닌 난 사실 잘 모르지만, ETF만 봐도 별의별 상품에 투자하는게 있음을 알 수 있다.주식이나 채권, 원자재 이런건 기

abunamja.tistory.com

BIL ETF는 채권동적자산배분에도 포함되어 있어 이전부터 알고 있던 ETF이다.

그래서 초단기 채권 ETF에 투자하게 된다면 BIL에 투자해야겠다라는 생각을 갖고 있었다.

하지만 ETF시장은 여러 대체 상품이 있는 법.

어디선가 우연히 BIL과 비슷한 ETF에 대해 알게 되었고, 조금 더 알아본 이후 현재는 해당 ETF에 투자하고 있다.

그 ETF의 티커는 SGOV로, BIL과 비슷한 초단기 채권 ETF이다.

1. 개요

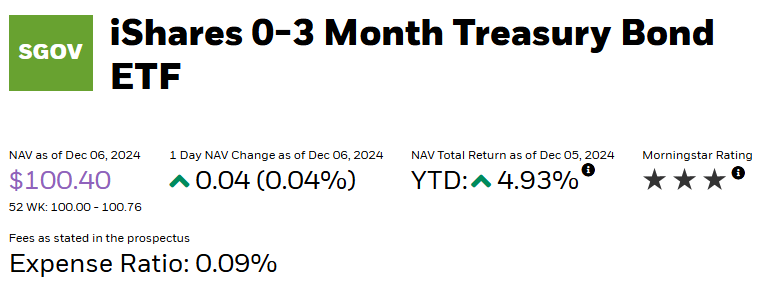

상품명 : iShares 0-3 Month Treasury Bond ETF

티커 : SGOV

운용사 : BlackRock

상장일 : 2020년 5월 26일

벤치마크 : ICE 0-3 Month US Treasury Securities Index

시가총액 : 약 284억 달러

총 보수 : 0.09%

구성종목 수: 19

(자료 출처 : iShares 홈페이지)

2. ETF의 기초 지수

BIL ETF와 비슷한 상품이지만, 엄연히 기초로 하는 지수는 다르다. 투자설명서에 있는 지수 관련 부분을 찾아서 뤼튼한테 해석을 부탁했다.

기초 지수는 발행된 금액에 따라 시장 가치 가중 방식으로 계산됩니다. 이 지수는 잔여 만기가 3개월 이하인 공공 발행 미국 재무부 증권 중에서 재조정 날짜 기준으로 발행 잔액이 10억 달러 이상인 것만 포함되며, 연방준비제도 공개시장계좌가 보유한 금액은 제외됩니다. 또한 기초 지수의 증권은 고정 쿠폰 일정이 있어야 하며, 미국 달러로 표시되어야 합니다. 기초 지수에서 제외되는 것은 인플레이션 연동 증권과 쿠폰이 지급되는 채권에서 분리된 제로 쿠폰 채권(예: 분리 등록 이자 및 원금의 거래)입니다. 그러나 기초 지수에 포함된 적격 쿠폰 증권의 발행 잔액은 개별 구성 요소(즉, 쿠폰 또는 원금)가 기초 지수에 포함된 후 분리된 경우에도 줄어들지 않습니다. 기초 지수는 매월 마지막 날에 재조정됩니다.

음... 말이 어려운데 중요해 보이는 부분만 체크를 해보자.

(1)잔여 만기가 3개월 이하이면서 발행 잔액이 10억 달러 이상인 달러 표시의 미국 재무부 채권

(2)고정된 이자(쿠폰)이 있어야하며, 인플레이션 연동 채권과 제로 쿠폰 채권은 제외

이정도로만 알면 될 것 같다.

근데 제로 쿠폰 채권은 제외라면서 왜 구성 종목에 있는건 죄다 제로 쿠폰인거지?

내가 뭘 잘못 이해한건가?

그러고보니 BIL 지수도 다시 확인해봤는데 동일한 내용이 들어가 있다.

어... 제로 쿠폰이라는게 이자를 말하는게 아닌가??

역시 전공한게 아니다보니 이해가 어렵다. 채권관련 책도 사놓고 읽지를 않았으니...

3. 구성종목

우선 살펴보자.

지난 번 BIL보다 더 불친절하다.

죄다 Treasury Bill로 채권명이 붙어있어서 만기일 같은걸 보기 어렵다.

그래도 오른쪽으로 이동하면 볼 수 있다.

만기를 보면 24년 12월부터 25년 2월 정도까지 되어 있는 걸 볼 수 있다.

위 그림들은 상위 10종목에 대한 것이고, 추가로 펼쳐보면 25년 3월 만기 채권도 일부 포함되어 있다.

어쨌거나 모두 3개월 만기 채권이고, 쿠폰은 0임을 볼 수 있다.

유일하게 쿠폰이 4%대인게 있는데, 아마 뭔가 펀드같은게 아닐까 싶다.

4. 수익률 및 배당 추이

출시된지 이제 4년이 지나서 긴 시간의 수익률을 보기는 어렵다.

어차피 초단기채권이니 큰 의미는 없어보이지만 말이다.

iShares는 수익률도 연평균과 누적을 따로 제공해주니 수익률을 가늠하기 훨씬 편리하다.

일단 연평균 수익률을 보면 상장 이후 대략 2.47%를 보여줬다.

그리고 최근 1년이 가장 좋았던 것은, 금리 변동 때문이라고 생각한다.

금리 인상 때문에 보통 채권이 박살났는데, 아무래도 초단기 채권이니 그 영향을 덜 받았을 것이고, 그러니 많은 사람이 위험 회피를 위해 몰려들어서 수익률이 높아지지 않았을까?

그래프를 보면 산봉우리같이 생겼는데, BIL처럼 매달 분배금을 지급하면서 발생하는 분배락 때문이다.

초단기 채권이니 상하폭은 거의 변동이 없는 편이라서 자세히 보면 움직임이 0.2달러 수준이다.

배당 내역도 보면 꾸준하게 주고 있다.

배당이 0.00으로 표시되는건 소수점 둘째자리까지만 표기돼서 그런 것이다.

내역을 보면 $0.0016와 같이 정말 작게나마 줬다.

근데 1주당 0.0016달러를 받으면 의미가 있는건가?

그냥 기분 좋은 정도일 듯 싶다.

참고로 배당률은 현재 상당히 높은 편이다.

원금 손실은 최소화하면서 배당을 계속 받을 수 있으니 현재는 투자하기 좋은 상품으로 보인다.

다만 BIL의 사례를 생각해보면 저금리 상태가 안정적으로 지속되면 배당이 끊길 확률이 높을 것으로 예상된다.

그런데 그 때면 주식이나 다른 자산이 상승할 시기일테니 이걸 딱히 투자할 이유는 없어 보인다.

5. 총평

BIL과 한 번 간단하게 비교해보자.

| SGOV | BIL | |

| 브랜드(운용사) | iShares(BlackRock) | SPDR(State Street Global Advisors) |

| 상장일 | 2020년 5월 26일 | 2007년 3월 25일 |

| 시가총액 | 약 284억달러 | 약 340억달러 |

| 수수료 | 0.09% | 0.1356% |

| 분배율(SEC) | 4.54% | 4.44% |

운용사는 둘 다 워낙 큰 규모라 의미가 없고, 상장일은 BIL이 압도적으로 빠르다.

시가총액도 BIL이 더 크지만 SGOV의 규모도 워낙 엄청나다보니 큰 의미는 없다고 본다.

분배율은 현재 기준으로 각 홈페이지에 공시된 내용으로 보면 위와 같은데, 0.1%p 정도는 크게 의미가 있을까?

그렇다면 우리가 살펴봐야할 것은 수수료이다.

위 그래프는 두 상품을 비교한 것이다.

초단기 채권 특성상 외부 경제 충격에도 영향을 거의 받지 않고 동일하게 움직인다고 생각하면, 수익률의 차이가 발생하는 요인은 결국 수수료 밖에 없다.

수수료를 보면 0.04%p가량 차이가 발생하는데, 이 차이가 누적되다 보니 조금씩 수익률에 영향을 미치고 있는 것이다.

수수료의 차이가 수익률로 나타난다는 것을 보여주는 사례인 것이다.

그래서 나는 BIL 대신 SGOV를 택한 것이다.

어차피 오랫동안 투자할 상품은 아니긴 하지만, 어쨌든 조금이나마 수수료를 줄여서 수익을 약간이라도 더 챙기기 위한 것이다.

이렇게 비슷하거나 동일하지만 수수료 차이가 있는 ETF가 많이 있으니, 투자할 때 꼭 참고하기 바란다.

'ETF정리 > 해외' 카테고리의 다른 글

| [ETF정리] iShares Core High Dividend ETF(HDV) (2) | 2024.12.10 |

|---|---|

| [ETF정리] Invesco S&P 500 High Dividend Low Volatility ETF (SPHD) (8) | 2024.12.05 |

| [ETF정리] SPDR Bloomberg 1-3 Month T-Bill ETF(BIL) (1) | 2024.12.02 |

| [ETF정리] SPDR Portfolio S&P 500 High Dividend ETF(SPYD) (29) | 2024.11.29 |